环球即时:天风证券:给予亚士创能买入评级,目标价位17.75元

天风证券股份有限公司鲍荣富,王涛近期对亚士创能(603378)进行研究并发布了研究报告《业绩符合预期,23年盈利弹性值得期待》,本报告对亚士创能给出买入评级,认为其目标价位为17.75元,当前股价为13.72元,预期上涨幅度为29.37%。

(资料图片)

(资料图片)

亚士创能(603378)

事件:公司发布2022年业绩预告,预计22年全年实现归母净利润0.8-1.2亿元(去年同期亏损5.4亿元),扣非归母净利润0.24-0.64亿元(去年同期亏损6.5亿元),整体符合我们预期,其中Q4单季度实现归母净利润0.1-0.5亿元(去年同期亏损6.75亿元),整体符合我们预期。

22年需求承压影响收入,利润扭亏为盈

公司22年前三季度实现营业收入23.31亿元,同比-36.62%,主要系需求持续低迷导致销量下滑,分季度来看,公司Q1/Q2/Q3收入分别为4.88/9.25/9.18亿元,同比-18.77%/-45.68%/-33.21%,四季度受春节较早导致需求提前结束等因素影响,我们预计收入环比Q3或进一步下降,但由于去年四季度公司收入基数较低,我们判断22Q4同比降幅有望较Q3有所收窄。按业绩预告中值计算,公司Q4实现归母净利润0.3亿元,环比Q3下滑20%,若剔除前三季度信用减值影响,22年全年归母净利润同比下滑48%,主要因收入下降较多。

原材料价格持续下降,23年净利率或有较大改善弹性

涂料原材料价格Q3开始明显下降,丙烯酸/钛白粉Q3均价环比分别下滑37.4%/12.8%,公司Q3毛利率已恢复至32.7%,同比/环比分别提升5.65/2.34pct,Q4两类原材料价格环比继续下降14.6%/12.2%,同比分别下降54.0%/24.3%,预计全年毛利率同比或明显提升,23年有望继续维持高位。公司前三季度期间费用率同比提升4.2pct,费用率提升主要因销售收入下滑导致费用未能摊薄,因此若23年公司收入规模扩大,有助于进一步摊薄固定成本费用,净利率或有较大改善弹性。

地产政策不断加码,需求恢复可期

受新建房需求大幅下滑影响,公司22年收入降幅较大,而四季度以来地产政策不断加码,政策效果或在23年逐步显现,对新建竣工需求将有一定提振作用,我们认为公司收入增长或有较好恢复。中长期看,涂料仍是消费建材黄金赛道,旧改、二手房等有望支撑存量需求逐渐崛起,公司有望依托渠道变革不断提升市占率,仍具备较好的成长基础。维持22-24年归母净利润1.05/3.1/4.2亿元,参考可比公司,给予公司23年25x目标PE,目标价17.75元,维持“买入”评级。

风险提示:渠道拓展不及预期,原材料价格大幅上涨,行业竞争加剧,业绩预告仅为初步测算结果,具体数据以正式发布的22年年报为准。

证券之星数据中心根据近三年发布的研报数据计算,华泰证券(601688)方晏荷研究员团队对该股研究较为深入,近三年预测准确度均值为28.66%,其预测2022年度归属净利润为盈利2.04亿,根据现价换算的预测PE为29.28。

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级5家,增持评级3家;过去90天内机构目标均价为12.76。根据近五年财报数据,证券之星估值分析工具显示,亚士创能(603378)行业内竞争力的护城河一般,盈利能力一般,营收成长性较差。可能有财务风险,存在隐忧的财务指标包括:有息资产负债率、应收账款/利润率、应收账款/利润率近3年增幅、经营现金流/利润率。该股好公司指标0.5星,好价格指标2星,综合指标1星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

-

云南建投混凝土(01847)附属高分子公司订立保理协议 智通财经APP讯,云南建投混凝土(01847)发布公告,于2023年7月7日,该公

云南建投混凝土(01847)附属高分子公司订立保理协议 智通财经APP讯,云南建投混凝土(01847)发布公告,于2023年7月7日,该公 -

明源云(00909.HK)委任梁瑞冰为联席公司秘书 格隆汇7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈

明源云(00909.HK)委任梁瑞冰为联席公司秘书 格隆汇7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈 -

彩客新能源(01986)4月21日斥资8.58万港元回购6.2万股 智通财经APP讯,彩客新能源(01986)发布公告,于2023年4月21日,该公司

彩客新能源(01986)4月21日斥资8.58万港元回购6.2万股 智通财经APP讯,彩客新能源(01986)发布公告,于2023年4月21日,该公司 -

富祥药业:7月6日接受机构调研,包括知名机构盘京投资的多家机构参与 2023年7月7日富祥药业(300497)发布公告称公司于2023年7月6日接受机构

富祥药业:7月6日接受机构调研,包括知名机构盘京投资的多家机构参与 2023年7月7日富祥药业(300497)发布公告称公司于2023年7月6日接受机构 -

广东宏大:预计2023年1-6月盈利,净利润同比增20%至30% 广东宏大发布业绩预告,预计2023年1-6月归属净利润盈利3 02亿元至3 27

广东宏大:预计2023年1-6月盈利,净利润同比增20%至30% 广东宏大发布业绩预告,预计2023年1-6月归属净利润盈利3 02亿元至3 27 -

潼关黄金(00340.HK)拟3.39亿港元收购宏勇投资100%股份 格隆汇7月7日丨潼关黄金(00340 HK)公告,于2023年7月7日,公司(作为买

潼关黄金(00340.HK)拟3.39亿港元收购宏勇投资100%股份 格隆汇7月7日丨潼关黄金(00340 HK)公告,于2023年7月7日,公司(作为买

-

2023年7月7日江苏省聚丙烯酰胺价格最新行情预测 中国报告大厅2023年7月7日江苏省聚丙烯酰胺价格最新走势监测显示:苏州

2023年7月7日江苏省聚丙烯酰胺价格最新行情预测 中国报告大厅2023年7月7日江苏省聚丙烯酰胺价格最新走势监测显示:苏州 -

CCER重启真的要来了!生态环境部发布公开征求意见通知 CCER重启真的要来了!生态环境部发布公开征求意见通知,配额,交易,ccer,

CCER重启真的要来了!生态环境部发布公开征求意见通知 CCER重启真的要来了!生态环境部发布公开征求意见通知,配额,交易,ccer, -

云南建投混凝土(01847)附属高分子公司订立保理协议 智通财经APP讯,云南建投混凝土(01847)发布公告,于2023年7月7日,该公

云南建投混凝土(01847)附属高分子公司订立保理协议 智通财经APP讯,云南建投混凝土(01847)发布公告,于2023年7月7日,该公 -

明源云(00909.HK)委任梁瑞冰为联席公司秘书 格隆汇7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈

明源云(00909.HK)委任梁瑞冰为联席公司秘书 格隆汇7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈 -

彩客新能源(01986)4月21日斥资8.58万港元回购6.2万股 智通财经APP讯,彩客新能源(01986)发布公告,于2023年4月21日,该公司

彩客新能源(01986)4月21日斥资8.58万港元回购6.2万股 智通财经APP讯,彩客新能源(01986)发布公告,于2023年4月21日,该公司 -

富祥药业:7月6日接受机构调研,包括知名机构盘京投资的多家机构参与 2023年7月7日富祥药业(300497)发布公告称公司于2023年7月6日接受机构

富祥药业:7月6日接受机构调研,包括知名机构盘京投资的多家机构参与 2023年7月7日富祥药业(300497)发布公告称公司于2023年7月6日接受机构 -

广东宏大:预计2023年1-6月盈利,净利润同比增20%至30% 广东宏大发布业绩预告,预计2023年1-6月归属净利润盈利3 02亿元至3 27

广东宏大:预计2023年1-6月盈利,净利润同比增20%至30% 广东宏大发布业绩预告,预计2023年1-6月归属净利润盈利3 02亿元至3 27 -

冯奎章_冯奎 1、冯奎卖妻是明朝末年的故事。2、《冯奎卖妻》保定府有一对夫妻叫冯奎

冯奎章_冯奎 1、冯奎卖妻是明朝末年的故事。2、《冯奎卖妻》保定府有一对夫妻叫冯奎 -

注意!家里这些物品也要“防暑降温” 入夏以来,多轮高温天气来袭用电需求量较常年同期偏高面对“烤”验日常

注意!家里这些物品也要“防暑降温” 入夏以来,多轮高温天气来袭用电需求量较常年同期偏高面对“烤”验日常 -

2023年爱心售报|小报童带病坚持来卖报 孩子成长迅速让家长很欣慰 扬子晚报7月7日讯(记者季宇轩实习生王元钊)7月6日是2023年扬子晚报暑

2023年爱心售报|小报童带病坚持来卖报 孩子成长迅速让家长很欣慰 扬子晚报7月7日讯(记者季宇轩实习生王元钊)7月6日是2023年扬子晚报暑 -

粤电力A最新公告:预计上半年净利润8亿元-9.5亿元 同比扭亏为盈 粤电力A公告预计上半年净利润8亿元95亿元去年同期亏损1372亿元同比扭亏

粤电力A最新公告:预计上半年净利润8亿元-9.5亿元 同比扭亏为盈 粤电力A公告预计上半年净利润8亿元95亿元去年同期亏损1372亿元同比扭亏 -

潼关黄金(00340.HK)拟3.39亿港元收购宏勇投资100%股份 格隆汇7月7日丨潼关黄金(00340 HK)公告,于2023年7月7日,公司(作为买

潼关黄金(00340.HK)拟3.39亿港元收购宏勇投资100%股份 格隆汇7月7日丨潼关黄金(00340 HK)公告,于2023年7月7日,公司(作为买 -

小摩:转型和AI利好被负面因素抵消 首予IBM(IBM.US)“中性”评级 摩根大通分析师BrianEssex发表研报,首次覆盖IBM(IBM US),给予“中性

小摩:转型和AI利好被负面因素抵消 首予IBM(IBM.US)“中性”评级 摩根大通分析师BrianEssex发表研报,首次覆盖IBM(IBM US),给予“中性 -

Wolfe下修派拉蒙环球(PARA.US)业绩预期 降评级至“跑输大盘” WolfeResearch将派拉蒙环球(PARA US)的评级从“与同行评级”下调为“跑

Wolfe下修派拉蒙环球(PARA.US)业绩预期 降评级至“跑输大盘” WolfeResearch将派拉蒙环球(PARA US)的评级从“与同行评级”下调为“跑 -

顺丰控股最新公告:4月速运物流业务营业收入146.46亿元 同比增长27.29% 顺丰控股公告,4月速运物流业务营业收入146 46亿元,同比增长27 29%;

顺丰控股最新公告:4月速运物流业务营业收入146.46亿元 同比增长27.29% 顺丰控股公告,4月速运物流业务营业收入146 46亿元,同比增长27 29%; -

青岛银行(03866.HK):提名陈霜及杜宁为董事候选人 格隆汇7月7日丨青岛银行(002948)(03866 HK)公布,董事会于2023年7月7日

青岛银行(03866.HK):提名陈霜及杜宁为董事候选人 格隆汇7月7日丨青岛银行(002948)(03866 HK)公布,董事会于2023年7月7日 -

深圳大动作!24条举措 剑指… 作为全国外贸重镇,深圳在促进外贸稳定健康发展上再加码!日前,中国人

深圳大动作!24条举措 剑指… 作为全国外贸重镇,深圳在促进外贸稳定健康发展上再加码!日前,中国人 -

我国人工智能蓬勃发展 核心产业规模达5000亿元 7月6日,2023世界人工智能大会在上海世博中心拉开帷幕。图为参观者在达

我国人工智能蓬勃发展 核心产业规模达5000亿元 7月6日,2023世界人工智能大会在上海世博中心拉开帷幕。图为参观者在达 -

李玟妈妈首度发声,公开吐槽外国女婿缺点,李玟曾为老公整晚痛哭 阅读此文前,诚邀您点击一下“关注”,方便您随时查阅一系列优质文章,

李玟妈妈首度发声,公开吐槽外国女婿缺点,李玟曾为老公整晚痛哭 阅读此文前,诚邀您点击一下“关注”,方便您随时查阅一系列优质文章, -

中国银河(06881)因可转债转股2022年末期股息调整为每股0.22533元 智通财经APP讯,中国银河(601881)(06881)公布,由于公司于2022年3月24

中国银河(06881)因可转债转股2022年末期股息调整为每股0.22533元 智通财经APP讯,中国银河(601881)(06881)公布,由于公司于2022年3月24 -

正业科技(300410.SZ)选举余笑兵为董事长 智通财经APP讯,正业科技(300410)(300410 SZ)公告,公司董事会同意选举

正业科技(300410.SZ)选举余笑兵为董事长 智通财经APP讯,正业科技(300410)(300410 SZ)公告,公司董事会同意选举 -

紫金矿业(02899.HK)预计上半年净利约102亿元 同比下降19.2% 格隆汇7月7日丨紫金矿业(02899 HK)公告,公司预计2023年半年度实现归属

紫金矿业(02899.HK)预计上半年净利约102亿元 同比下降19.2% 格隆汇7月7日丨紫金矿业(02899 HK)公告,公司预计2023年半年度实现归属 -

中航光电(002179.SZ):拟投资27.2亿元在洛阳购置土地建高端互连科技产业社区项目 格隆汇7月7日丨中航光电(002179)(002179 SZ)公布,2023年7月7日,公司

中航光电(002179.SZ):拟投资27.2亿元在洛阳购置土地建高端互连科技产业社区项目 格隆汇7月7日丨中航光电(002179)(002179 SZ)公布,2023年7月7日,公司 -

建发国际集团(01908.HK)根据以股代息计划发行1.08亿股 格隆汇7月7日丨建发国际集团(01908 HK)公布,根据公司以股代息计划而于

建发国际集团(01908.HK)根据以股代息计划发行1.08亿股 格隆汇7月7日丨建发国际集团(01908 HK)公布,根据公司以股代息计划而于 -

“推特杀手”一天拿下3000万用户!马斯克或怒告扎克伯格 中新网7月7日电日前,Meta首席执行官扎克伯格收到了一封“警告信”——

“推特杀手”一天拿下3000万用户!马斯克或怒告扎克伯格 中新网7月7日电日前,Meta首席执行官扎克伯格收到了一封“警告信”—— -

应对强降雨 崂山巴士突击队24小时备战 近日,岛城迎来强降雨天气。为保证所属公交线路安全运行,青岛城运控股

应对强降雨 崂山巴士突击队24小时备战 近日,岛城迎来强降雨天气。为保证所属公交线路安全运行,青岛城运控股 -

海口迎来暑期学车潮 这样做可以避免学车“坑” 原标题:海口迎来暑期学车潮这样做可以避免学车“坑”新海南客户端、南

海口迎来暑期学车潮 这样做可以避免学车“坑” 原标题:海口迎来暑期学车潮这样做可以避免学车“坑”新海南客户端、南 -

高端降价,中低端发力!AMD新品还能触底反弹吗? 2022年9月15日,是一个所有电脑DIY玩家都会铭记的日子。ETH顺利合并,

高端降价,中低端发力!AMD新品还能触底反弹吗? 2022年9月15日,是一个所有电脑DIY玩家都会铭记的日子。ETH顺利合并, -

齐车公司为新西兰“量身定制”铁路货车 中新网齐齐哈尔7月7日电 (刘廷禄)7月7日,由中车齐车集团齐车公司

齐车公司为新西兰“量身定制”铁路货车 中新网齐齐哈尔7月7日电 (刘廷禄)7月7日,由中车齐车集团齐车公司 -

广汇物流最新公告:拟定增募资不超过18亿元 控股股东参与认购 广汇物流公告,拟定增募资不超过18亿元,用于宁东煤炭储运基地项目(含

广汇物流最新公告:拟定增募资不超过18亿元 控股股东参与认购 广汇物流公告,拟定增募资不超过18亿元,用于宁东煤炭储运基地项目(含

热门资讯

-

源自福特超级平台,江铃福特新款轻客来袭 说起轻客,大家的第一印象总是全顺...

源自福特超级平台,江铃福特新款轻客来袭 说起轻客,大家的第一印象总是全顺... -

多彩新媒协同多省IPTV加速布局大屏生态圈,“看中国”深度挖掘 智能大屏价值 6月16日,在北京论道暨第25届中国...

多彩新媒协同多省IPTV加速布局大屏生态圈,“看中国”深度挖掘 智能大屏价值 6月16日,在北京论道暨第25届中国... -

出击!招行信用卡协助警方重拳打击金融“黑灰产”! 在上海浦东新区某大厦内,挂着“法...

出击!招行信用卡协助警方重拳打击金融“黑灰产”! 在上海浦东新区某大厦内,挂着“法... -

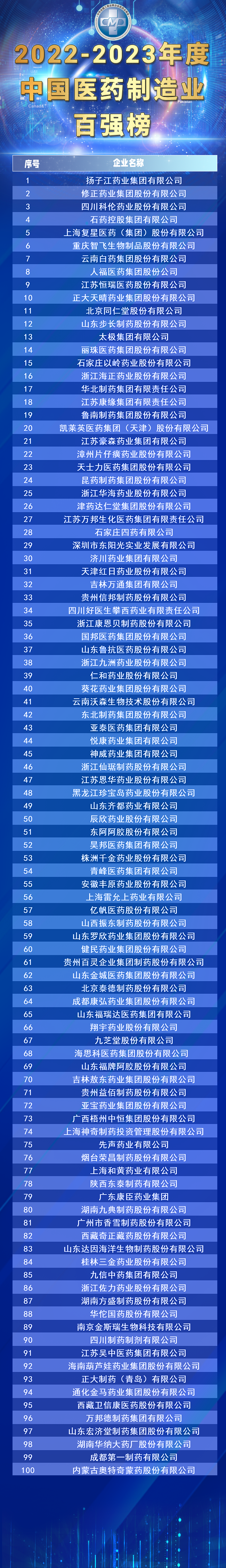

“2022-2023年度中国医药制造业百强”出炉,扬子江药业集团荣登榜首 7月4日,由全国工商联医药业商会、...

“2022-2023年度中国医药制造业百强”出炉,扬子江药业集团荣登榜首 7月4日,由全国工商联医药业商会、...

文章排行

图片新闻

-

国庆假期怀柔北部山区的红叶进入最佳观赏期 吸引游客前来赏秋景 国庆假期,怀柔北部山区的红叶进入...

国庆假期怀柔北部山区的红叶进入最佳观赏期 吸引游客前来赏秋景 国庆假期,怀柔北部山区的红叶进入... -

重磅!四川省科创贷款较年初新增620.35亿元 同比增长21.22% 记者日前从中国人民银行成都分行获...

重磅!四川省科创贷款较年初新增620.35亿元 同比增长21.22% 记者日前从中国人民银行成都分行获... -

252项“全程网办”!川渝两地企业登记档案实现跨区域互查 8月30日,记者从省大数据中心获悉...

252项“全程网办”!川渝两地企业登记档案实现跨区域互查 8月30日,记者从省大数据中心获悉... -

2022年中国国际服务贸易交易会在京举办 四川参展企业数量创新高 8月31日至9月5日,主题为服务合作...

2022年中国国际服务贸易交易会在京举办 四川参展企业数量创新高 8月31日至9月5日,主题为服务合作...